さあ、ついに三本目の矢のパート2です。内容は「相続税評価の引き下げ」です。

相続税評価の引き下げ

相続税評価の引き下げのキーワードは、資産の転化と時価の下落に対するローリスクです。相続税は相続財産の時価に税率を乗じることで算定されます。時価の算定方法について税法で規定しているものもあり、これを利用することにより、相続税評価額は引き下げ、相続後に高値で売却することも可能になります。

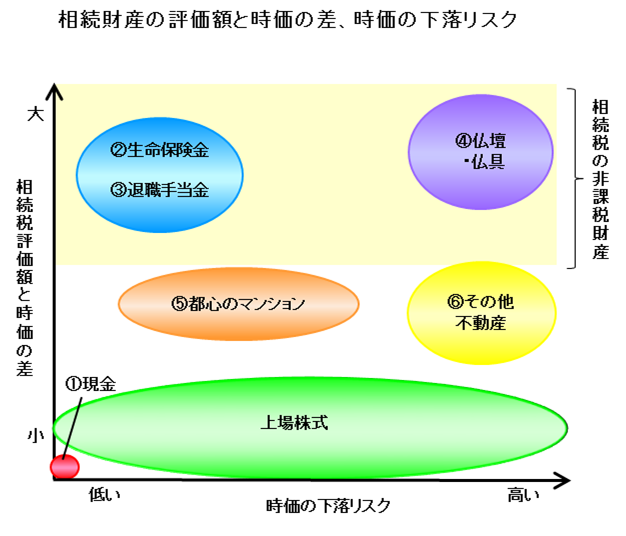

下の図は、主な相続財産の①相続税評価額と時価の差 ②時価の下落リスクを示したイメージ図です。

それでは、それぞれの資産について解説します。

1.現金

相続税評価額は、財産の換金価値ですので、現金が基準になります。この図で示す相続税評価額と時価の差が大きい財産は、相続税の課税上は非課税財産とされているからです。したがって、非課税財産への組換えは、節税効果が高いと言えます。

2.生命保険金

相続又は遺贈により取得したとみなされる生命保険金のうち500万円×法定相続人の数までの金額は非課税とされています。したがって、余剰資金がある方で生命保険金の非課税枠が残っている方は、条件を満たす生命保険に加入することで節税効果を得られる場合もあります。

3.退職手当金

相続又は遺贈により取得したとみなされる退職手当金等のうち500万円×法定相続人の数までの金額は非課税とされています。

4.仏壇・仏具

仏壇や仏具、墓地や墓石などは、原則として非課税財産とされています。よく相続があってから故人のために購入する方もいらっしゃいますが、その場合は非課税財産となりませんので、生前に用意しておくことが有効な相続税対策となります。

ただし、骨董的価値があるなど投資対象となるものは、相続税が課税される場合もあります。

5.都心のタワーマンション

不動産の相続税評価額は、市場流通価額の約8割程度とされています。しかも、マンションの場合、一戸あたりの地積は全戸の建物面積に比例配分されるため、非常に小さくなります。賃貸用不動産の評価額を50%にする小規模宅地の特例は、最大で200㎡までしか適用できないため、一戸あたりの地積が小さいことは、複数のマンションを所有することができ、相続税対策には非常に有効です。小さい地積にもかかわらず建物面積が大きいタワー型マンションは、この効果が顕著で、物件によっては、購入価額の2割程度の相続税評価となる場合もあります。しかも都心のタワー型マンションの角部屋で上層階になるほど、転売時の価額も高値になりやすく、価額下落リスクも他のマンションに比べ少なくなる傾向にあります。ただし、相続開始(逝去)の直前~3年程度前に購入したマンションの評価について、購入時の価額を基に評価すべきと判断された事例もございますので、購入者の購入目的や時期について注意が必要です。

6.その他不動産

不動産の相続税評価額は、市場流通価額の約8割程度とされています。したがって、他の資産を不動産に組換えることで、約2割の相続税評価額を下げることが可能になります。また、都心のタワーマンション同様、賃貸することでさらに評価額を下げられ、また小規模宅地の特例も適用可能です。

ただし、不動産は市場状況により値が変動する場合もあります。実行されるときは、入念なシミュレーションがかかせませんし、購入者の購入目的や時期について注意が必要なのは、言うまでもありせん。

このコラムは、平成25年9月25日時点の法令により作成しているため、今後の法改正により異なる取り扱いとなる場合があります。

また、専門的な内容を判り易くするため、敢えて詳細な要件などを省略していることもあります。本コラムに記載されている内容を実行する際は、当事務所までご相談下さい。