「養子がいる場合の相続割合を知りたい」

Q:父が亡くなりました。父の実子は私と弟の二人ですが、私と弟のそれぞれの子(父から見れば孫)ひとりづつ計二人を養子にしていました。この場合、相続はどのようになりますか?なお、母は既に亡くなっております。

A:

江東区門前仲町の税理士 渋谷広志(しぶやひろし)です。

ご相談者様、弟様及びそれぞれのお子様の計4人が相続することができます。但し、相続税の計算における基礎控除の計算及び生命保険金や退職金の非課税金額における計算は、相続人を3人と擬制して計算することになり、それぞれ養子の相続税額は2割増しになります。

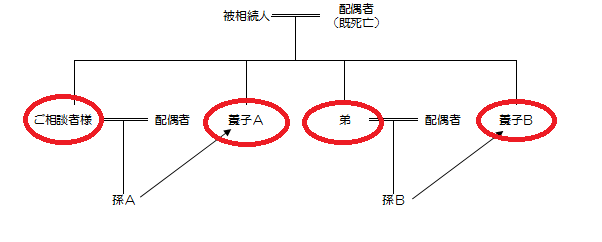

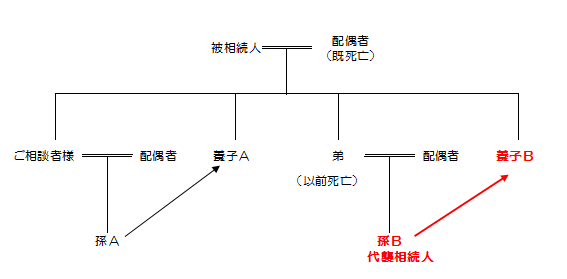

ご相談様の親族図を示すと次のようになります。

【図1】

この場合、相続人は〇で囲った4人になり、民法上の相続割合はそれぞれ4分の1づつになります。

しかし、後述しますが、相続税の基礎控除の計算、生命保険金や退職金の非課税金額の計算においては、実子がいる場合は、その養子が特別養子である場合を除いて、養子が何人いても一人として計算します。

そうしないと、孫や子供の配偶者を養子にすることで、基礎控除額や非課税金額を増額させて、結果的に相続税がかからないようにすることも可能なため、それを防止するために、複数の養子がいる場合でも一人で計算するように相続税法では規定しています。

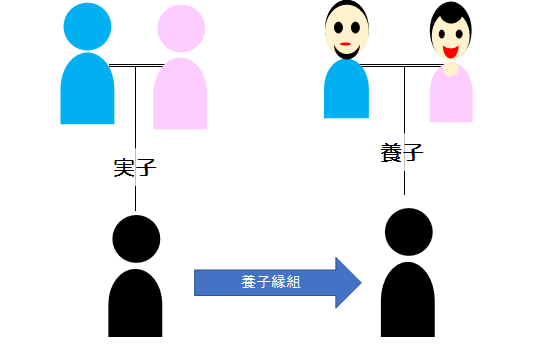

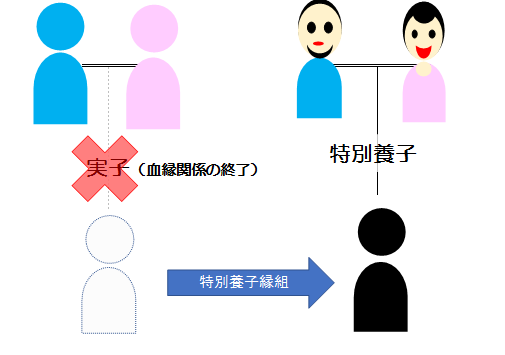

1.「養子」と「特別養子」の違い

ここで、「特別養子」という言葉がでてきましたので、養子と特別養子の違いをざっくり説明しますと、養子は実親との血縁関係は維持したまま、養親の子になる(図2)のに対し、特別養子は実親との血縁関係を終了させて、養親の子になる(図3)点です。

【図2:養子】 【図3:特別養子】

【図3:特別養子】 そのほかの「特別養子」と「養子」の違いは次のとおりです。

そのほかの「特別養子」と「養子」の違いは次のとおりです。

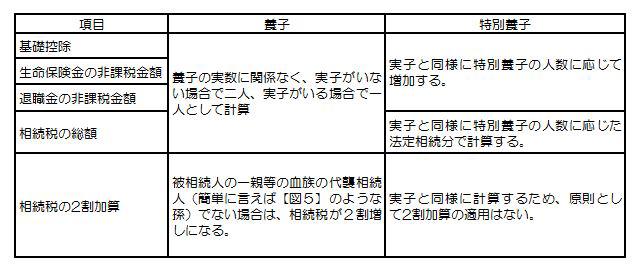

2.相続税における「養子」と「特別養子」のそのほかの相違

相続税では、民法における「養子」と「特別養子」との違いのほかにも、いくつか相違があります。例えば、基礎控除、生命保険金及び退職金の非課税金額の計算です。具体的な計算例を示しますと、

(1)養子の場合

被相続人に実子がいる場合で、複数の養子がいるときは、養子は一人と計算します。

具体的に、図1のケースでは、基礎控除は4,800万円(=3,000万円+600万円×3人)生命保険金や退職金の非課税金額は1,500万円(=500万円×3人)になります。

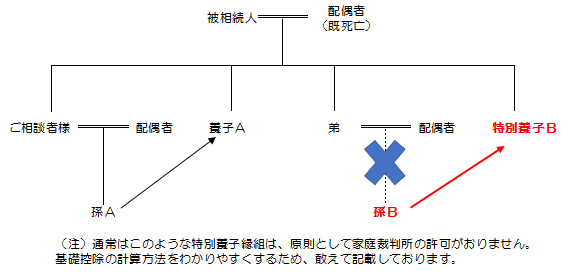

(2)特別養子の場合

特別養子は実子と同様に考えます。そのため、例えば図4のケースでは、基礎控除は5,400万円(=3,000万円+600万円×4人)に生命保険金や退職金の非課税金額は2,000万円(=500万円×4人)になります。

【図4】

そのほかの「養子」と「特別養子」の違いは次のとおりです。

【図5】

【図5】

孫Aは2割加算の対象になるが、孫Bは2割加算の対象にならない。

孫Aは2割加算の対象になるが、孫Bは2割加算の対象にならない。

民法と相続税法における養子の取り扱いのまとめ

特別養子の場合は民法も相続税法も実子と同様に取り扱っていますが、養子の場合は、相続税法では実子とは異なる取り扱いがあることが理解できたかと思います。

養子は、未成年者でなければ、簡単に手続きができます。そのため相続税法では、過度な節税目的の養子を防止するため、実子とは異なる取り扱いの規定を創設しました。養子の取り扱いを間違えると、相続税額に大きな差異が生じますので、是非とも注意して頂きたいものです。

渋谷広志税理士事務所・行政書士渋谷事務所のサービス

当事務所は、多くの相続のお手伝いから蓄積されたノウハウが多数ございます。相続税の申告の他、行政書士事務所も併設しているので、相続に関する手続きをトータルでサポートできます。

このコラムは、平成30年9月30日時点の法令により作成しているため、今後の法改正により異なる取り扱いとなる場合があります。

また、専門的な内容を判り易くするため、敢えて詳細な要件などを省略していることもあります。本コラムに記載されている内容を実行する際は、当事務所までご相談ください。

体系的に調べたい方は 【相続の豆知識】でお調べ下さい。