「配偶者の税額軽減について知りたい」

Q:父が亡くなりました。父の財産は ざっくりと3億円で 法定相続分どおり分割したいと思います。法定相続人は、母、私、妹の4人ですので、母が半分、私と妹は4分の1づつと考えています。

ところで、母が相続した場合には、母の税金は安くなると知人から聞きましたが、本当でしょうか?

そうであれば、全て母に相続させることも考えていますが、問題ないでしょうか?教えてください。

A:

江東区門前仲町の税理士 渋谷広志(しぶやひろし)です。

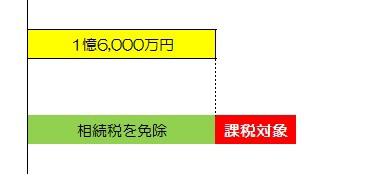

ご相談者様がお聞きした制度は「配偶者の税額軽減」といいまして、配偶者が相続する正味財産に対する相続税について、配偶者の法定相続分と1億6000万円のいずれか多い金額に対応する分までは、配偶者の相続税を軽減する制度です。

図にすると次のとおりとなります。

①配偶者の法定相続分 < 1憶6,000万円 の場合

②配偶者の法定相続分 > 1憶6,000万円 の場合

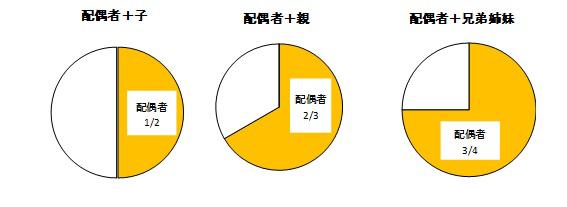

配偶者の法定相続分は、配偶者と法定相続人の組み合わせにより下記のとおりとなります。

(法定相続分についての詳細は【相続人と相続割合】を参照)

この制度は、配偶者が遺産分割や遺言等で実際に取得した財産を基に計算されるため、相続税の申告期限(原則として10カ月以内)までに遺産分割がされていない財産については適用できません。

この制度は、配偶者が遺産分割や遺言等で実際に取得した財産を基に計算されるため、相続税の申告期限(原則として10カ月以内)までに遺産分割がされていない財産については適用できません。

また、故意に隠していた財産については適用できません。

この制度を使う際の注意点は、今回の相続税は安くなりますが、次の配偶者の相続のときの相続税と、今回の相続税を合計すると却って税金が高くなるケースがある点です。

それでは、具体的にご説明します。

1.この制度を利用するための条件

この制度を利用するには次の条件を満たす必要があります。

(1)配偶者であること

この制度を受けられる人は、被相続人の配偶者に限定されています。この場合の配偶者は、婚姻の届け出をした人に限られているため、内縁関係の人は適用できません。

(2)遺産分割が完了していること

この制度の対象となる財産は、相続開始後において、相続又は遺贈により取得した財産で現実に分属しているものに限定されています。分属させる分割方法は、遺言、協議、調停もしくは審判いずれでも大丈夫です。

ただし、一旦分割により分属した財産を分割のやり直しとして再配分した場合には、その再配分した財産については、原則として対象となりません。

(3)故意に財産を隠していないこと

この制度は残された配偶者の取得する財産は,生前の夫婦の協力により蓄積されたものであることや配偶者の老後の生活の保障などを考えて創設された制度なので、故意に隠している財産に対する相続税については適用されません。

(4)申告書に必要書類を添付すること

この制度を受けるには、配偶者が取得した財産が、配偶者に分属していることを証明する必要があるので、次の書類を相続税の申告書や更正の請求書に添付する必要があります。

☑ 税額軽減の明細

☑ 戸籍謄本等

☑ 遺言書の写しや遺産分割協議書の写し※

※遺産分割協議書の写しには印鑑証明書も添付する必要があります。

2.申告期限までに遺産分割ができなかったら・・・?

相続税の申告期限(10か月以内)までに遺産分割が完了すれば(相続税の試算や申告書の作成などがあるので、実際にはもう少し前倒しですが)問題なく適用できますが、ご家族に認知症の方がいる場合などの理由で、申告期限までにまとまらないケースもあります。そんなときは相続税の申告書に「申告期限後3年以内の分割見込書」を添付し、申告期限までに分割されなかった財産について申告期限から3年以内に分割したときは、税額軽減の対象になります。

また、相続税の申告期限から3年を経過する日までに分割できないやむを得ない事情があり、税務署長の承認を受けた場合で、その事情がなくなった日の翌日から4か月以内に分割されたときも、税額軽減の対象になります。

これら申告期限後にこの制度の適用をうける場合は、分割が成立した日の翌日から4か月以内に更正の請求という手続をする必要があります。

3.配偶者の相続(二次相続)の相続税も考えておきましょう

この制度は、残された配偶者の固有財産の状況により、今回の相続(一次相続)と次の相続(二次相続)で課せられる相続税の合計額に差がでる場合もありますので、シミュレーションすることは必須です。

仮に子供が二人の場合ですと、妻の固有財産が基礎控除の4,200万円以下のときは、夫の相続により取得した財産がなければ、妻の相続では、相続税はかかりません。

しかし、夫の相続により何らかの財産を相続した場合で、財産の目減りがなければ、妻の相続でも相続税が課されてしまいます。

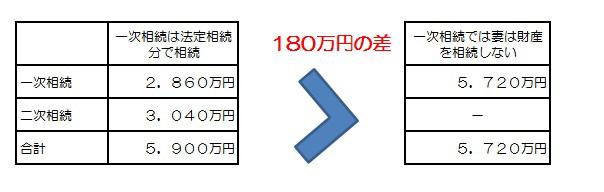

例えば、今回のご質問者様の例に妻が4,000万円の固有財産を所有している前提を加えて法定相続分で相続した場合と、妻が全く相続しなかった場合で試算しますと以下のとおりになります。

【前提】

お父様の遺産(一次相続):3億円(すべて預金)

相続人:妻、長男、長女の合計3人

妻固有の財産:4,000万円

その他:他の税額控除などの制度の適用はない

以上のようにトータルの税額に差額が発生します。

以上のようにトータルの税額に差額が発生します。

この差は、財産構成、小規模宅地の特例、他の税額控除や特例の利用の有無、相続財産構成などによっても異なります。

相続に詳しい税理士はこの点を把握しておりますので、必ず複数のシミュレーション案を提示するはずです。

まとめ

以上をまとめますと、配偶者の税額軽減は、適用要件が

☑ 配偶者であること

☑ 配偶者の相続財産は遺産分割が完了したものであること

☑ 故意に財産を隠していないこと

☑ 相続税の申告書に一定の書類を添付する必要があること

を満たせばいいので、円満なご家庭では使い勝手が良い制度ですが、一次相続の相続税額だけで考えると、却って税額が多くなるケースもあり得る制度ですので、利用にあたっては、入念な遺産分割計画とシミュレーションが欠かせません。

渋谷広志税理士事務所・行政書士渋谷事務所のサービス

当事務所は、多くの相続のお手伝いから蓄積されたノウハウが多数ございます。相続税の申告の他、行政書士事務所も併設しているので、相続に関する手続きをトータルでサポートできます。

このコラムは、平成30年12月31日時点の法令により作成しているため、今後の法改正により異なる取り扱いとなる場合があります。

また、専門的な内容を判り易くするため、敢えて詳細な要件などを省略していることもあります。本コラムに記載されている内容を実行する際は、当事務所までご相談ください。

体系的に調べたい方は 【相続の豆知識】でお調べ下さい。